News

不要忽視亞洲債券的收益機遇

Published Date: 2024-04-10 11:08:37相對於美國和新興市場的投資級別債券,亞洲信貸估值似乎比較合理,同時提供了較具吸引力的利差。

概覽

- 由於目前全球宏觀形勢不明朗,投資者對增持亞洲信貸十分謹慎。

- 然而,亞洲經濟體有利好增長的因素,且亞洲各國央行的加息週期接近尾聲,亞洲貨幣走強,因此我們認為亞洲債券的下行風險有限。

- 亞洲信貸的收益率具吸引力,我們看好優質信貸。中國房地產等領域可能持續波動,因此主動管理仍是關鍵所在。

相較成熟市場,亞洲經濟體的經濟增速更高,而通脹水平更低,因此亞洲信貸相對更具韌性。亞洲信貸的價格走勢說明投資者對這一市場普遍保持謹慎,因此持倉較輕。我們認為投資者態度謹慎的原因與亞洲的宏觀環境或信貸基本面無關,更多是由於全球宏觀前景存在持續的不確定性。因此,宏觀前景明朗化將有助於提升亞洲信貸投資者增加風險敞口的信心。同時,由於一些發展商仍存在不確定性,經濟亦在復蘇起步,近期中國房地產行業可能將持續波動,因此主動管理仍是關鍵所在。

健康的經濟和信貸基本面 有助於在市場波動時提供下行緩衝

受益於中國經濟重啟的利好因素,亞洲經濟體持續復蘇,同時亞洲銀行業相比成熟市場一直更具韌性。由於亞洲的通脹在2022年第四季度見頂後壓力已有所減輕,亞洲大部分央行即將結束加息週期,其中多數央行在近期舉行的貨幣政策會議中暫停加息。這應有助於管理存續期風險。

此外,本地貨幣走強(例如,年初至今印尼盧比對美元升值4.9%,而年初至今泰銖、印度盧比和人民幣對美元升值約0.5-1.5%)應有助於限制輸入性通脹,幫助各國央行在未來緩和鷹派立場。展望未來,鑒於美元價值高估,同時聯儲局預計將很快暫停加息,我們依然認為亞洲貨幣和本幣計價的信貸將有更多上行空間。隨著美元進一步走弱,亞洲各國央行應能夠根據自身經濟和通脹情況調整貨幣政策,而不再只是為了支持其貨幣價值而採取高息政策,這有助於限制過度緊縮導致的經濟增長下行風險。

信用評級方面,亞洲投資級別債券評級在2023年第一季度保持穩定,而亞洲高收益債券自2021年第四季度以來評級下調速度加快,顯示出分化趨勢。2022年,亞洲有約202億美元的投資級別債券遭評級下調,而2021年為78億美元。2023年,評級下調風險可能將有所下降,同時穩定的主權評級有助於穩固政府相關實體的評級,這部分債券在摩根大通亞洲信貸指數(JACI)中的比例接近60%。

投資級別債券方面,相關亞洲企業在2022年面臨一些借貸壓力,而利息覆蓋率仍與長期平均值一致。「墮落天使」風險,即債券評級從投資級別下調至高收益的可能性,以及價格下跌所帶來的風險,仍更多地為非系統性風險,主要集中在中國房地產和澳門博彩領域。違約方面,2022年亞洲出現41筆違約,總額為580億美元(違約率:16.5%),其中包括來自26家中國房地產開發商的430億美元債券違約。2023年第一季度,亞洲僅出現一筆違約活動,金額為19億美元(違約率:0.7%)。隨著經濟進一步復蘇,我們認為今年剩餘時期違約率可能將保持低水平,相比2022年雙位數的違約率大幅改善。

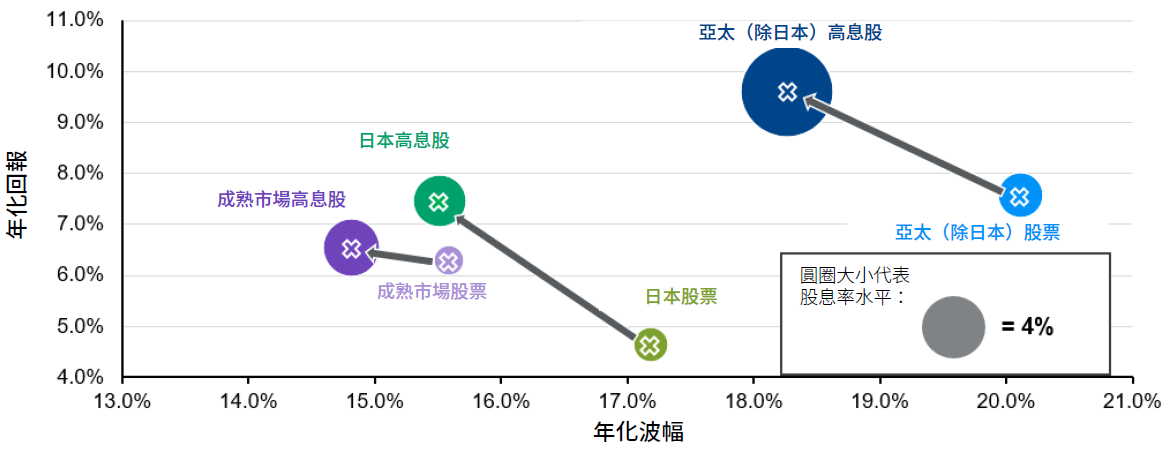

圖表1:固定收益收益率

到期收益率

資料來源:彭博,FactSet,洲際交易所美銀美林,摩根經濟研究,摩根資產管理。基於彭博美國綜合信貸 - 企業債券投資級別指數(美國投資級別),彭博歐洲綜合信貸 - 企業債券指數(歐洲投資級別),摩根大通亞洲信貸投資級別指數(亞洲投資級別),彭博全球綜合 - 企業債券指數(全球投資級別),彭博美國綜合信貸 - 企業債券高收益指數(美國高收益),彭博美國綜合證券化 - 資產抵押證券(美國資產抵押證券),彭博美國綜合證券化 - 按揭抵押證券(美國按揭抵押證券),彭博泛歐高收益指數(歐洲高收益),摩根大通亞洲信貸高收益指數(亞洲高收益),洲際交易所美銀全球高收益指數(全球高收益),摩根大通政府債券指數-新興市場全球多元化(本地新興市場債券),摩根大通全球新興市場債券指數(美元新興市場債券),摩根大通亞洲信貸指數(JACI,美元亞洲信貸),摩根大通亞洲信貸中國指數(美元中國離岸信貸)。久期用於量度固定收益投資價格(本金的價值)對利率變動的敏感度,並以年為單位。所示利差久期是針對亞洲投資級別、亞洲高收益、美元新興市場債券、美元亞洲信貸和美元中國離岸信貸。利率上升令債券價格下跌,反之亦然。對收益率不做保證,正收益率並不代表正回報。過往表現並非當前及未來業績的可靠指標。

《環球市場縱覽 - 亞洲版》。反映截至2023年4月28日的最新資料。

投資啟示

考慮到市場短期內可能維持波動,我們對亞洲信貸更偏向於防守立場,這與我們對股票的看法相似。如圖表1所示,亞洲市場的收益率上升,我們繼續在投資級別領域看到一些投資機會。相對於美國和新興市場的投資級別債券,亞洲信貸估值似乎比較合理,同時提供了較具吸引力的利差。

當然,由於投資者對中國房地產行業的顧慮揮之不去,主動管理仍然非常關鍵。我們認為,中國住房市場仍處於復蘇的早期階段,該行業的基本面可能需要一段時間才會趨於穩定。因此,信貸質素可能進一步分化,並出現更多的違約,從而突顯出持有優質資產的重要性。

亞洲高息股投資展望

Published Date: 2024-04-10 11:08:27鑑於環球經濟增長持續放緩,股息投資可被視為防禦性投資,收益更為明確。

概覽

亞洲高息股於今年下半年間跑贏大市。

在宏觀經濟環境放緩下,對亞洲高息股而言,穩健的資產負債表及低企的負債水平有機會是發展的好兆頭,此外估值水平亦有吸引力。

亞洲企業的盈利與出口增長具有高度相關性。美國企業利潤率穩健,而且中國經濟增長逐步企穩,將有望提振近期的亞洲企業盈利。同時,國內因素將有助於抵禦美國經濟增長放緩帶來的影響。

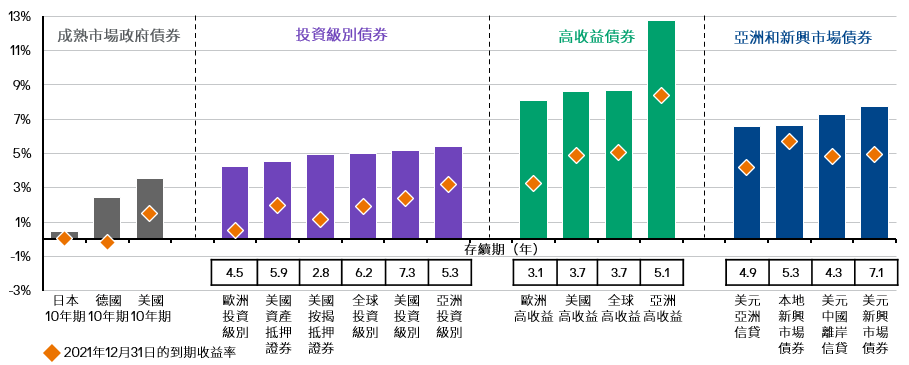

高息股向來能產生更理想的經風險調整回報。

亞洲高息股近幾個月均跑贏大市

在過去幾個月,聯儲局「利率於更長時間維持在較高水平」的論調帶動美國國庫券孳息率急升,這導致環球股市受壓。自2023年6月底以來,10年期美國國庫券孳息率已升逾112個基點,目前徘徊於4.98%,為2007年以來的最高位。因此,股票波動性加劇,VIX指數從13.6升至20.4,大多數板塊股票的表現普遍下跌。

在股票波動性加劇的背景下,亞洲高息股持續跑贏大市。自今年6月底以來,標普500指數及MSCI亞太(除日本)指數分別下跌4.8%及3.7%,但MSCI亞太(除日本)高息股指數卻表現領先,錄得0.2%的回報。

由於期限溢價及技術因素有可能令美國國庫券孳息率維持在高位,加上美國經濟或會陷入衰退,這為亞洲股息投資帶來多重利好因素。首先,亞洲企業的資產負債表較為穩健,債務水平也低於歷史平均水平,這不僅能夠抵禦經濟狀況惡化的風險,亦更有條件派發股息。與成熟市場相比,亞洲股票估值亦相對偏低。其次,從宏觀角度來看,亞洲經濟體相較美國擁有更為穩健的增長差異,加上大部份亞洲央行的貨幣政策相對而言仍相對寬鬆。

企業基本因素穩健且估值具吸引力

鑑於環球經濟增長持續放緩,股息投資可被視為防禦性投資,收益更為明確。亞洲企業的資本充裕,目前的負債情況相對低於歷史水平。在現金與債務比率方面,MSCI美國指數成分股公司為29.9%,而MSCI亞太(除日本)指數和MSCI日本指數成分股公司分別為62.7%和39.1%。即使經濟放緩,但充裕的現金水平表明,亞洲公司亦能夠繼續派付股息。

從估值角度看,亞洲股票亦處於相對吸引的水平。就12個月遠期市盈率來看,大多數MSCI亞太(除日本)地區(南韓、台灣、泰國和印度除外)的股價均低於15年平均水平。從市賬率角度看,大多數地區的股價較15年平均水平低1個標準差以上。從歷史角度來看,按照目前的市賬率水平,亞洲股票在未來12個月內趨向於錄得正回報。

主要受南韓及台灣企業的盈利預期下修影響,亞洲股市盈利預期自年初以來亦大幅下調。盈利預期調整比率意味著,下修似乎已觸底,而相比美國股市而言,亞洲股市的盈利預期似乎不可能進一步下修。就中國、馬來西亞、香港及新加坡等高股息率地區而言,2023年的盈利預期仍相當樂觀。

利好的宏觀及政策因素

出口及半導體週期的復甦也許利好亞洲股票的盈利及股息。MSCI台灣指數(佔MSCI亞太(除日本)指數市值的15%)的盈利增長形勢表明,盈利與出口及半導體訂單息息相關。儘管台灣的出口在2023年上半年受壓,但該地區出口於9月步入正增長區間,新出口訂單似乎已走出近期的低谷。這主要受惠於環球人工智能熱潮及比預期強韌的美國經濟。縱使市場擔心美國企業的資本開支下滑,但美國第三季業績期的最新數據表明,美國企業利潤率仍高於歷史平均水平,這或能在短期內為資本開支及亞洲出口需求提供緩衝。

基於中國佔MSCI亞太(除日本)指數成分股公司收入約32%,故中國經濟動能進一步企穩及當局為改善投資者情緒而推出財政支持措施,有望提振亞洲股票的盈利。

亞洲股市盈利亦可受到國內因素的支撐,原因是亞洲企業大部分的收入均來自國內市場。MSCI亞太(除日本)指數成分股公司的76%以上收入,是來自本身的國內市場。這個特點應有助亞洲股市抵禦上文所述美國經濟放緩對盈利產生的影響。

從政策角度看,儘管亞洲受利率上升的憂慮情緒困擾,美國加息的傳導效應卻相比以往有所減弱。實際上,區內政府的貨幣及財政政策正步入不同的步伐。中國正推出政策寬鬆措施,以抗衡經濟增長的阻力,而日本則有機會至少在明年初前維持寬鬆的貨幣政策。

圖1:高息股風險回報狀況

基於1999年1月以來的回報

資料來源:FactSet,摩根資產管理。

《環球市場縱覽 - 亞洲版》。反映截至30/09/23的最新數據。

投資啟示

根據過往的經驗,股息在亞洲股票回報中舉足輕重。自2000年至今年9月底,亞太(除日本)股票及日本股票的股息分別佔總回報的60%及65%以上,而美國股票股息則佔44%。此外,如圖1所示,相比覆蓋更廣的MSCI亞太(除日本)指數,MSCI亞太(除日本)高息股指數亦往往會產生更佳的經風險調整回報。考慮到宏觀經濟不明朗及現金利率在未來6至12個月內有可能下降,物色兼具穩健基本因素和穩定股息的資產,對維持和提高投資組合的總回報將變得日益重要。